フィジビリティスタディー(FS) 100万円が100万円でなくなる日

現在価値

100万円は100万円か?

いま手元に現金で100万円があるとします。10年後には会社を定年退職して個人で配送業をやりたいと思っています。

配送業といっても、先ずは軽トラック1台、近所の宅配請負からスタートして徐々に規模を拡大したいと考えています。物流業界は人手不足が深刻です。新規参入障壁は低いはずです。第二の人生代、軽トラック購入費用としてタンスへ100万円をしまっておきます。10年後、タンスの中には100万円があるはずです。福沢諭吉が坂本龍馬になっていたとしても、100万円は100万円です。

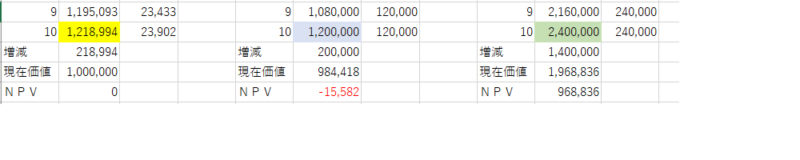

| 年度 | 軽トラ代 | 上昇価格(年額) | タンス預金額 |

| 0 | 1,000,000 | 1,000,000 | |

| 1 | 1,020,000 | 20,000 | 1,000,000 |

| 2 | 1,040,400 | 20,400 | 1,000,000 |

| 3 | 1,061,208 | 20,808 | 1,000,000 |

| 4 | 1,082,432 | 21,224 | 1,000,000 |

| 5 | 1,104,081 | 21,649 | 1,000,000 |

| 6 | 1,126,162 | 22,082 | 1,000,000 |

| 7 | 1,148,686 | 22,523 | 1,000,000 |

| 8 | 1,171,659 | 22,974 | 1,000,000 |

| 9 | 1,195,093 | 23,433 | 1,000,000 |

| 10 | 1,218,994 | 23,902 | 1,000,000 |

オレの100万円はどこへいった

これからの10年間、毎年2%ずつインフレするとします。インフレ率を2%で複利計算をします。

10年後の軽トラ価格は120万円以上になっています。いざ定年退職になったときにタンスへしまっておいた100万円では足りなくなります。

言い換えると今の100万円が10年後には100万円ではなくなったのです。

1,000,000円÷1,281,994円=0.78

いまの現金100万円は10年後に約78万円の価値になります。このように将来受取できるであろう金額(タンス預金の場合は100万円)を利息で割り引くと現在価値(PV)を算出できます。

PV(現在価値)=将来受け取る金額 ÷(1+割引率)^n年後

100万円を銀行へ預金するとどうでしょうか。100万円にたいして2%の金利収入が得られるのであれば(税金・手数料がないとして)10年後に預金を解約すれば無事に軽トラを購入することができます。

インフレ率=預金金利のときは現金で持たず預金しておけば今日の100万円は将来も100万円の価値があります。

株式投資はどうでしょうか。年間配当金が3%の株式を100万円で購入します。税金と手数料がゼロならば毎年3万円の配当金を得ることができます。10年間の配当金合計は(利息ゼロでも)30万円です。2%の利率(複利)で預金する場合の281,994円よりも少し儲かります。

今の現金100万円を預金するか株式投資するか、その判断材料が利息と配当金の比較ということになります。

300,000円(配当金)-281,994円(受取利息)=18,006円

つまり投資判断とは、

・配当金のような投資にたいするリターンを取りにいくのか

・銀行預金するとか国債を購入するとかの安全資産で保有して確実に利息を得るのかどうかの判断になります。

銀行預金はほぼ安全資産です。しかし、配当金は企業業績によりゼロになることもあれば、株価の下落で含み損がでるとか、企業が倒産するようなリスクもあります。

逆に株価が上昇したり、配当金増配も期待できます。そこで、投資をする前に実質的にどれくらい儲かるのかを計算しておく必要があるわけです。

フィジビリティスタディー(FS)

投資する前に計算する

飲み物の栓をプッシュと開けた瞬間「開栓前によく振ってください」と書いてある。カップラーメンを開けてスープを投入「後入れスープ」と書いてある。明日は晴れるといっていたのに雨が降る。

大切な100万円です。失敗したときにツイてなかったでは済まされません。投資する前に、本当に儲かるのかどうかを計算するのが、フィジビリティスタディー(FS)です。

ここでいう”儲かる”というのが投資した100万円を回収できるという意味ではなく、銀行に預金する以上に”儲かる”のかどうかを計算します。

NPV(Net Present Value:正味現在価値)

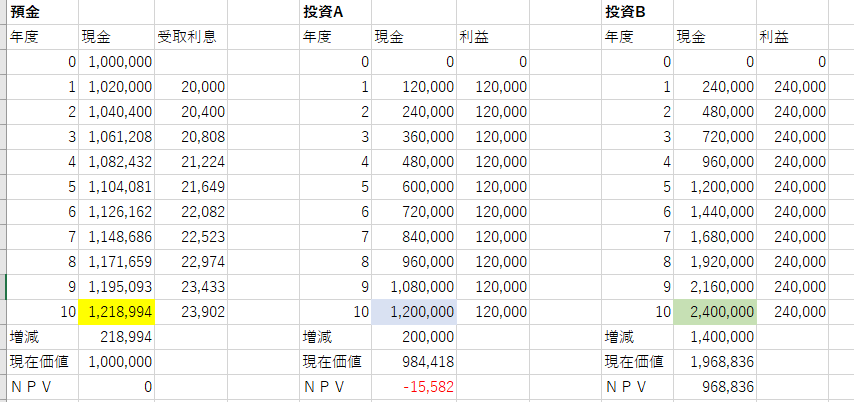

金利を2%に設定します。手元にある100万円で軽トラックを購入して運送業をはじめます。

投資A

運送業で毎月1万円の利益、年額12万円の利益を見込むことができます。開業前に軽トラを購入するので現金はゼロからのスタートになります。10年後には現金120万円が手元に残ります。開業前に購入した軽トラはポンコツになるので価値はゼロです。

NPV(正味現在価値)=現在価値(PV)-投資額

投資Aの場合はNPVがマイナス15,582円になるため投資としては不適格になります。別の言い方をすると、投資して毎日働くよりも銀行へ預金して何もしないほうがお得なのです。

また、事業を継続するためには軽トラを買い替える必要があります。10年後の軽トラ価格は約120万円です。10年間コツコツ働いて貯めたお金を全て再投資して軽トラを1台購入します。事業拡大の夢は潰えました。

投資B

運送業で毎月2万円の利益、年額24万円の利益を見込むことができます。今の100万円は10年後にはおよそ2倍の価値になります。

事業開始から5年で120万円の現金が手元にあります。この時点での軽トラ価格は1,104,081円ですから2台めを購入することができます。軽トラが2台に、利益も2倍になります。3台めを購入できる日はすぐそこです。

簡易化しています

実際の計算はもっと複雑で

・利息や利益への課税

・投資や減価償却にかかる減税

・資金調達コスト

・各種費用計算 など

詳細に計算されて、投資の可否を判断します。

NPV、IRR(Internal Rate of Return)、PBP(Payback Period)は3点セットです。

NPV、IRRはエクセル関数があります。

少し盛れば大丈夫

何とかして投資を実現したい場合には、金利(割引率)を下げる、利益を上げる、二通りの方法があります。

現在の日本では金利がいまよりも下がる可能性はないといえますから、金利を低く見積もる投資計画は作成不可能です。すぐにバレてしまいます。従って、何としてでも地元に空港をつくりたい!新幹線を通したい!ときには想定利用者数を増やして利益見込みを増額します。年間利用者数見込み100万人!”経済効果”という謎の波及効果を付け加えるのもよいでしょう。